財務分析の財務三表とは「財務分析」「会計簿記」「ファイナンス」「管理会計」「税務」に繋がるものです。

この基本を知ることで全体の本質理解に繋がっていく。

財務会計の目的とは?

企業会計とは大きく区分すると「財務会計」と「管理会計」の2つに分けられます。

会計 は英語でaccount 。こちらはaccount for という言葉になると、「説明する」という意味になります。

そちらの意味から、誰かに説明するために会計を作るということが大きな目的となる。

財務会計 = 外部報告会計

企業外部の利害関係者に対して、企業の経済活動を外部のステークホルダー(株主、取引先、銀行、債権者、組合等)へ報告するための会計です。

よってルールなどが細かく定められており、それに則って会計をまとめていく必要があります。

ただし、実質的な目的はは事業理解や業績理解をすることとして活用されております。

管理会計

企業内部の経営管理のために、企業の経済活動を測定するものです。

財務の意味とは

財務データは過去の結果でしかないために、直接的に将来を予測することはできないが

「なぜこのような過去の結果になっているのか?」=「事業構造」という原因をきちんと理解することが将来の見通しになる。

✕:「過去の結果(財務諸表)」→「未来の見通し(財務諸表)」

◯:「過去の結果(財務諸表)」→「過去の原因(事業構造)」→「未来の取り組み(事業構造)」→「未来の見通し(財務諸表)」

過去の事業構造を見抜くには財務というデータが必要になる。そこから読み解くことが財務分析ということである。

そもそも財務三表とは何か?

財務三表とは「貸借対照表(Balance Sheet)」「損益決算書(Profit and Loss sheet)」「キャッシュ・フロー計算書(Cash Flow sheet)」の3つになる。

財務諸表となると、その他の資料を指す。

貸借対照表(Balance Sheet)

残高が書いてある表です。

純資産や資本金がいくらあるかなどがまとめられている表

損益決算書(Profit and Loss sheet)

売上高、経費、利益がいくらのこっているのかを示す表。

キャッシュ・フロー計算書(Cash Flow sheet)

入出金を示す表。

PLで利益が出ていると示していても、本当に入金があるか分からないため

扮飾や架空計上している可能性もある。

よってこの表において、利益の「質」を評価するものである。

これによりPLの確認及び補填的な役割になる。

日本の上場企業で2000年から必須化された表。

非上場企業においては、使用しない場合がほとんどである。

財務的な健康状態の把握をしよう

点での結果だけではなく、一定期間の「変化量」を見る

例えば、身長が170cmで体重が60kgの場合は良いか悪いか判断をする際、おそらく悪くはない数値かと思います。

ただし、1か月前が80kgだったり、逆に50kgだった場合はどうでしょうか?

おそらく疑問や懸念を感じるかと思います。

こちらは企業も同じでして、BSとPLで確認していく必要がある。

このようなイメージで「変化量」を見ながら企業の健康状態をみていきます。

| 貯蔵量(stock) | ▶ | 変化量(flow) | ▶ | 貯蔵量(stock) | ▶ | 変化量(flow) | ▶ | 貯蔵量(stock) |

| B/S | ▶ | P/L | ▶ | B/S | ▶ | P/L | ▶ | B/S |

企業活動のステップを大きく区分すると以下の用に区分されます

| 1 | 資金を集めて | 調達(資本金、銀行借入、社債、利益) | B/S |

| 2 | 事業用の資産を買って | 運用(商品、本社、工場、投資) | B/S |

| 3 | 商品・サービスを提供する | 事業活動(売上、費用、利益) | P/L |

| 3 | 事業活動におけるお金の循環 | 資金の流れ(入金・出金) | C/F |

P/L 損益計算書

一定期間でいくら稼いだのか営業成績を表す指標で、一般の営業などにも馴染みがある表になります。

売上高 ー 費用 = 利益

| 売上高 | 販売力 |

| 売上原価 | 主には材料費用等仕入れや生産・製造に関する費用、製造ラインの労務費等。 *何が売上原価で何が販管費になるかは業種によって変わってくる。 |

| 売上総利益 (粗利) | 企業の付加価値・ブランド力 *GDPはこの粗利を集めてきたもので表されている。 |

| 販管費 (販売及び一般管理費) | 販売員の人件費、光熱費、運賃費、販促費、研究費、広告費 etc… 経営管理としても間接部門の人件費、福利厚生等も含まれる。 |

| 営業利益 | 本業での稼ぐ力(最も重要な利益) *ここが赤字だと「本業赤字」と言われて事業自体が存続できるかという危機になる |

| 営業外収益・損失 | 支払い金利、預金金利をもらうなどの費用 |

| 経常利益 (ケイツネ とも言われる) | 営業外収益費用 ※日本のみ:昔から日本は銀行からの借り入れ(間接金融)を行ってからの運用を行っていくため、 |

| 特別利益・損失 | 自然災害や社会情勢によって生まれた利益や損失。 *海外ではextraordinary(特別な)利益・損失はあまり考えられなくなってきている。 毎年その年に毎回特別なことは起こるため。 |

| 税引前当期純利益 | 税金が引かれる前の状態 |

| 税金 | 法人税等 |

| 当期純利益 | 最終利益 |

企業毎のP/L 損益計算書の見え方

上記で説明した内容から各項目の定義が明確になると、企業毎に何に費用が掛かっているのかが分かってくる。

例)化粧品会社と石油会社の場合

化粧品会社:売上高に対して、売上原価は20〜30%程であまり掛かっていないが、販管費用が掛かっている場合、

化粧品会社は自然だと考える。

石油会社:前者とは真逆で、売上原価が80〜90%近く掛かっているものに、販管費用は7%のになっている。

これは石油会社の商品である石油自体は価格は決められているものなので、会社毎のブランドによって変動させることはできないからである。

このように業種や会社毎に売上原価・販管費用を見ることで収益構造を知ることができる。

*これが同業他社で比較するとさらに会社の特性を発見することができる。

P/L 損益計算書を見る時の期間

最低10年〜20年位を見ることが銀行員はアベレージとしていることが多い。

端的にみることではなくここではトレンド(流れ・傾向)を確認することが重要である。

例えば、基本的には横ばいで周期的に向上が見られるのか、それとも上昇下降を繰り返しながら運営をされているのか

等の傾向を読み解くことが第一歩となります。

例)ある缶メーカーの場合

直近5年間のグラフ:売上→横ばい / 営業利益→凸凹している。

直近10年間のグラフ:売上→上昇 /営業利益→凸凹している。

直近20年間のグラフ:売上→上昇から横ばい /営業利益→徐々に低下している。

つまり、長く見れば本質的な傾向が理解できる。

飲料メーカーが顧客となるが、海外の缶メーカーの方が参入して来る際に

影響を受けて営業利益が低下してきたという仮説などが立てることができる。

例)asicsの場合

業績推移をみていくと、

セグメント情報:部門別に区分して算定された情報のこと

例)制作会社がヘルスケア用品を売っている場合等、部門が別になる場合

事業セグメント

1:収益・費用が発生する

2:経営者が意思決定するために定期的に検討する対象になっている

3:他とは切り離された情報が手に入る

報告セグメント

1:売上高が全体の10%以上

2:利益(損益)が全体の10%以上

3:資産が全体の10%以上

の場合は報告しなければならない。

日用品の場合は基本的に人口やGDPに比例していくものであるが、花王などの

貸借対照表(Balance Sheet)

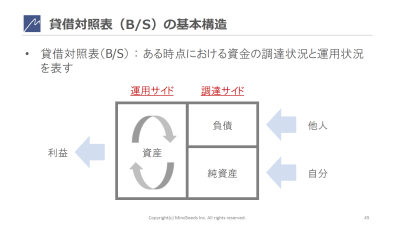

貸借対照表(Balance Sheet)とは、ある時点における資金の調達と運用状況を表す

区分すると左右で別れている。

■調達サイド

右側は調達サイド→負債(人、銀行、親会社から等借りてきて返済しないと行けない場合)と純資産(自分で集めてきたお金)がある。

■運用サイド

左側は運用サイド→資産(負債と資産を併せているもの)どのように運用しているのか?を表す。

左右でバランスを見るからではなく、英語でbalanceは残高という意味があるのでそこから来ております。

英語でいうと

左側の「資産」=「Asset」

右側上の「負債」=「Debt」

右側下の「純資産」=「Equity」

流動と固定という概念について

流動:その会計期間中(通常1年)に換金される予定のもの

固定:その会計期間中(通常1年)に換金されないもの

それぞれ資産、負債において適応されます。

流動資産については現金、在庫、売掛金(ツケ)等

固定資産については工場、システム、本社ビル

流動負債:短期的に返却しなくてはいけないもの

固定負債:短期的に返却しなくてよいもの

流動資産か固定資産かは目的によります。

例えば車は流動資産か固定資産はどっちに振り分けられるか。

車のディーラーの場合は、販売して売上をあげるため「流動資産」となります。

営業として使用される場合は、こちらを販売して売上を上げるわけではないため「固定資産」になります。

考え方としては、「固定資産」のおおよその金額範囲を「固定資産」と「純資産」でカバーしなければ、

経営は厳しくなってくる。

残りの「流動資産」と「流動負債」で「流動資産」の数値が上回れば、わかりやすく経営がうまくいっていると言える。

安全性指標とは

この会社が短期的に潰れないかという指標があるが、それについては「流動比率」というものを確認します。

例えば1年以内に支払わなければいけない流動負債が4000億円あり、1年で流動資産として入ってくるものが5000億円ある場合はざっくり1年は潰れないというイメージをすることができる。

資産・負債の主な項目

| 支払手形及び買掛金 | 仕入債務。商品やサービスの提供を受けた後、一定日後に支払う予定の金銭債務。 買掛債務・営業債務ともいう 手形は支払について手形法上の強制力を持つ |

| 借入金 | 銀行などの金融機関や取引先、親会社や親族、知人などから金銭を借り入れた際の債務 |

| 社債 | 会社が証書(債券)を発行し、広く一般に資金調達した際の債務 |

受取手形及び売掛金 | 売上債権。商品やサービスを販売した後、一定日後に支払われる予定の金銭債権 手形は支払について手形法上の強制力を持つ |

| たな卸資産 | 企業が販売目的で一時的に保有している在庫品の総称 商品・製品・半製品・原材料・仕掛品・貯蔵品など |

| 固定資産 | 会社が所有する動産・不動産のうち販売目的ではないもの(で、一定金額以上のもの) |

| 有形固定資産 | 形がある固定資産 土地、建物、工具器具備品、機械装置、車両運搬具・船舶など |

| 無形固定資産 | 形がない固定資産 特許権・借地権・ソフトウエアなど |

B/Sの大きい 小さい

同事業でも例えばハンバーがーショップの場合

フランチャイズと直営店でも違いがでます。

・フランチャイズ→お店や設備自体をもつ必要性が無い。

・直営店→お店や設備も保有する必要がある。

B/Sが小さい場合

・小さすぎると事業機会の損失を引き起こす可能性がある。

B/Sが大きい場合

・経営効率が悪くなったり減損のリスクもある。

例)他の会社に対して、大きい出資をしている場合等。

自己資本金比率について(「純資産=返却が不要な資産」の割合)

自己資金比率の高い・低いというメリット・デメリットについて考えていきましょう

自己資本比率が高いメリット

・借金が無い方が財務が安定しているため健全と考える。

・いざという時にお金を借りることができるから安心

・倒産リスクが無い

自己資本比率が低いメリット

・事業規模が小さくなってしまい、ビジネスチャンスを失ってしまう。

バランスシートの中で右上の部分の「負債」項目において見てみましょう。金利が掛かる

債務超過がなるとどうなるか?

自己資本率と額の話

WACCとROA・ROEについて

ベンチャーキャピタル企業が資金を集めるには?

ベンチャー企業のような売上が

パン屋やラーメン屋など日銭が入ってくるものであれば問題ない。

そもそもベンチャーキャピタルとは?

株主と借入金のち外

値決めの原則

業界や同業他社を比較して、同等に合わせる必要性はない。

日本の会社はコスト主軸で、そこからマージンを幾らで上乗せするかの考え方が主軸である。

しかし一方で単価を上げることは日本の企業が苦手である。

これは顧客に対しての価値を提供するかとは、別なお話です。

なので、「顧客に対してサービスや商品が幾らの価値になるのか?」を考えるバリュープライシングが

非常に重要です。安易な値下げはせずにこの単価をあげることで生産性のパフォーマンスを向上させる努力が必要になります。

ケーススタディ

伊勢丹、LAWSON、三菱倉庫

A社:土地代が高い

◯→伊勢丹

・B社:研究開発費が高い

◯→武田薬品

・C社:借入金がほぼゼロで、純資産が大きい。また売上経費と販管費のバランスが同等。

◯→DENAを想定

・D社

→三菱倉庫

・E社:仕入れが高い

→LAWSON

決算書を実際に見る

何を優先にみるのか?

決算書は「有価証券報告書」や「決算短信」などがある。

その中で「連結財務指標」があり、「連結損益計算書」と連なっている。

資産合計 = 負債・純資産合計は同じになる。

質問

・PL の利益はB/Sの純資産に入るが、流動資産に入る認識でよいのか?

・借り入れ金利は銀行によって異なるのか?

コメント